|

Aby skorzystać z mechanizmu korekty naliczonego podatku VAT od złych długów (krajowe faktury zakupu), wystarczy włączyć pole Automat. korekta złych długów w danych firmy na zakładce USTAWIENIA - VAT i prowadzić ewidencję płatności. Płatności ewidencjonujemy w oknie KASA/BANK za pomocą raportów kasowych i bankowych.

UWAGA. Mechanizm automatycznej korekty złych długów jest domyślnie WŁĄCZONY. Jeśli z jakichś powodów nie chcemy z niego korzystać, należy go wyłączyć. Parametr ten jest przypisany do konkretnej firmy. Należy o tym pamiętać w przypadku biur rachunkowych i ewentualnie włączyć/wyłączyć go dla poszczególnych firm.

Program automatycznie nalicza odpowiednie korekty przed wydrukiem rejestru zakupów VAT lub podczas przygotowywania deklaracji VAT-7K. Wszystkie korekty naliczane są z datą ostatniego dnia miesiąca (lub kwartału przy kwartalnym rozliczaniu podatku VAT).

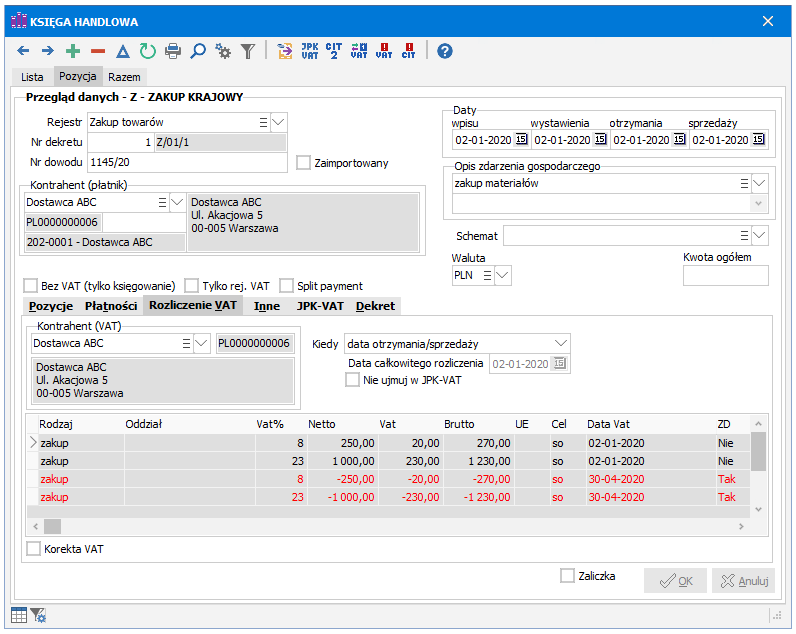

Naliczone korekty pokazywane są w oknie KSIĘGA HANDLOWA na zakładce ROZLICZENIE VAT przy dokumencie, którego dotyczą. Aby odróżnić korekty od normalnych pozycji, korekty pokazywane są na czerwono. Pozycje pochodzące z korekt aktualizowane są tylko w momencie przygotowania rejestru zakupów VAT bądź deklaracji VAT. Nie aktualizują się przy żadnych zmianach w samym dokumencie.

Jeśli nie zgadzamy się z wyliczeniem dokonanym przez program, możemy ręcznie skorygować wartości na zakładce ROZLICZENIE VAT włączając pole Korekta VAT. Należy przy tym pamiętać, że jeśli zaznaczono pole Korekta VAT, to pozycje istniejące na zakładce ROZLICZENIE VAT nie są aktualizowane przy żadnych zmianach w samym dokumencie. Dotyczy to zarówno oryginalnego rozliczenia vat z dokumentu jak i wprowadzonych ręcznie korekt VAT z tytułu złych długów. Po ewentualnym dokonaniu zmian w dokumencie, należy samodzielnie zmodyfikować pozycje na zakładce ROZLICZENIE VAT. Podobnie, jeśli przy włączonym polu Korekta VAT wprowadziliśmy jakieś korekty podatku VAT z tytułu złych długów, to nie znikną one po ewentualnej rezygnacji z automatycznej korekty złych długów (Automat. korekta złych długów w danych firmy).

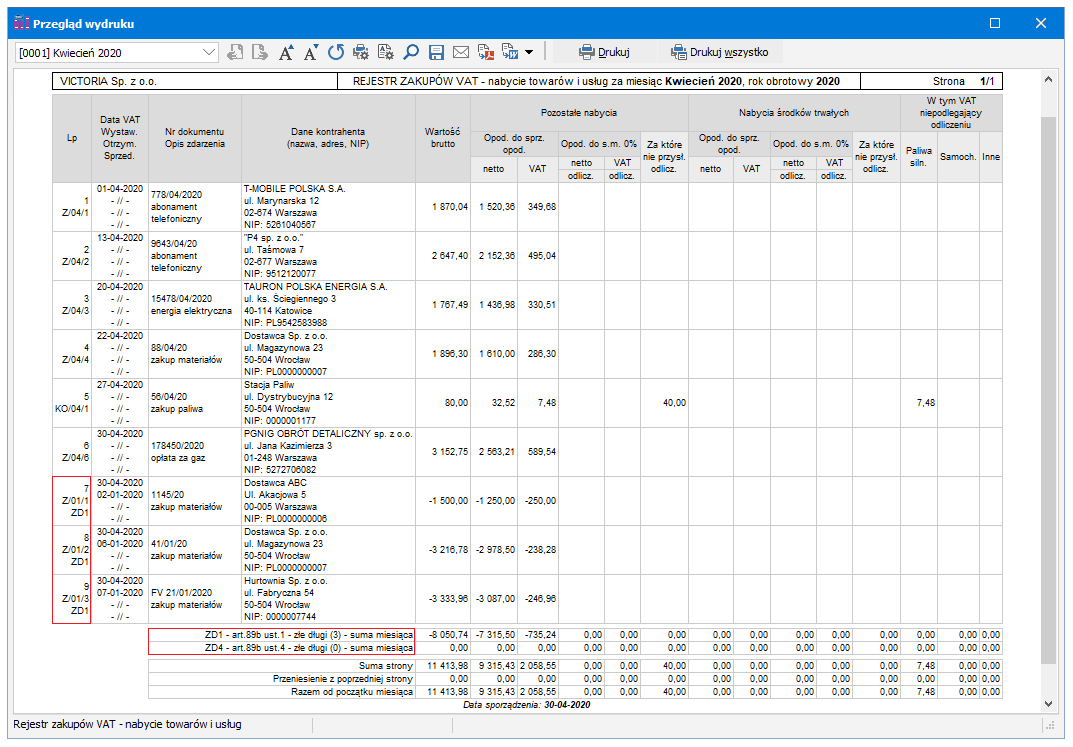

Wszystkie naliczone korekty dotyczące danego miesiąca lub kwartału są widoczne na wydruku rejestru zakupów VAT z adnotacją ZD w kolumnie Lp. Są też osobno podsumowane w podsumowaniu miesiąca/kwartału w wierszu

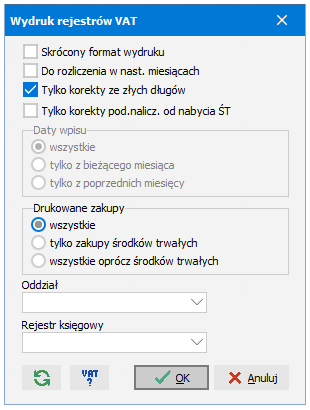

W celach kontrolnych można wydrukować rejestr zakupów VAT zawierający tylko korekty. W tym celu przed wydrukiem zaznaczamy parametr Tylko korekty ze złych długów.

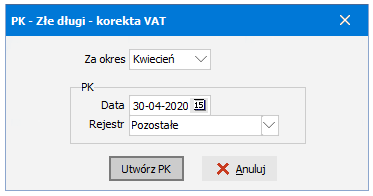

Aby dopasować ewidencję prowadzoną na kontach analitycznych przeznaczonych do rozliczania podatku VAT do ewidencji podatku VAT prowadzonej bezpośrednio przy każdym wpisie do księgi na zakładce ROZLICZENIE VAT, należy na koniec miesiąca (lub kwartału przy kwartalnym rozliczaniu VAT) sporządzić odpowiedni dokument PK. Służy do tego polecenie PK - Złe długi - korekta VAT dostępne w menu podręcznym (prawy klawisz myszy) w oknie KSIĘGA HANDLOWA. Po wyborze odpowiedniego okresu i rejestru zostanie sporządzony dokument PK przeksięgowujący poszczególne korekty podatku VAT z konta vatu naliczonego (MA) na konto Korekty VAT ze złych długów (WN), określone w menu głównym Ustawienia - Ustawienia kont na zakładce Podatki.

UWAGA. Opisany tu dokument PK pełni funkcję wyłącznie pomocniczą. Nawet jeśli go nie wykonamy to korekty vat i tak zostana naliczone. Jeśli nie chcemy korzystać z automatycznych korekt, należy wyłączyć cały mechanizm (patrz wyżej).

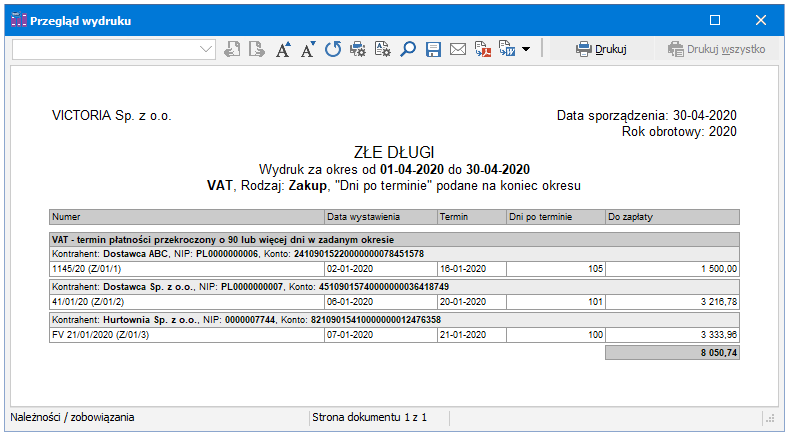

Aby sprawdzić jakie korekty vat z tytułu złych długów wystąpią w zadanym okresie, można skorzystać z zestawienia Należności i zobowiązania - Złe długi z zaznaczonym parametrem VAT. Zawiera ono listę faktur, dla których termin płatności zostanie przekroczony o 90 dni w zadanym okresie.

Jeśli zapłacono za fakturę, od której vat został już wcześniej skorygowany, to program powiększy odpowiednio podatek naliczony. W takiej sytuacji zostanie automatycznie ustawione pole na deklaracji VAT-7 dotyczące art.89b ust.4 ustawy o VAT (w deklaracji VAT-7(18) jest to pole nr 50).

Na szczególną uwagę zasługuje rozliczanie faktur korygujących. Księgując fakturę korygującą należy powiązać ją z korygowaną fakturą wybierając odpowiedni dokument w polu Korekta do na zakładce INNE. W przypadku wielu korekt do tej samej faktury w polu Korekta do wybieramy we wszystkich korektach tą samą oryginalną fakturę - nie wybieramy poprzedniej korekty.

Korekta "na minus", czyli zmniejszająca wartość oryginalnej faktury:

korekty vat ze złych długów naliczane są na oryginalnej fakturze z uwzględnieniem faktur korygujących, nie są naliczane na fakturach korygujących

aby mechanizm działał prawidłowo należy wykonać odpowiednią kompensatę płatności, tzn. zapłacić w całości fakturę korygującą i w odpowiedniej części fakturę korygowaną:

jeśli zaewidencjonowaliśmy płatności przy pomocy raportów kasowych lub bankowych w oknie KASA/BANK, to nie ma potrzeby wykonywania żadnych dodatkowych czynności

jeśli nie zaewidencjonowaliśmy płatności przy pomocy raportów kasowych lub bankowych w oknie KASA/BANK, to kompensatę wykonujemy bezpośrednio w rozrachunkach kontrahenta za pomocą funkcji  Skojarz.

Skojarz.

Korekta "na plus", czyli zwiększająca wartość oryginalnej faktury:

korekty vat ze złych długów naliczane są bezpośrednio na fakturze korygującej, nie są naliczane na oryginalnej fakturze i ewentualnych wcześniejszych fakturach korygujących

jeśli po fakturze korygującej "na plus" wystawiono kolejne korekty "na minus", to rozliczane są one razem z tą fakturą korygującą, a nie z fakturą oryginalną.